人民币套利交易能否终结

核心观点

近期美日长期国债利率走势开始反向,两国汇率和权益市场均出现了较大波动,市场开始关注日元套利交易的退潮,同时对人民币套利交易的关注度也大幅提升。因此我们对人民币套利交易规模做了估计,并对其驱动因素进行了分析。货币套利交易通常指由于境内外资产风险回报率差异导致的跨境资金流动。近年来,中美经济周期和货币政策“双背离”下,人民币套利交易可以从以下三个方面获得收益:

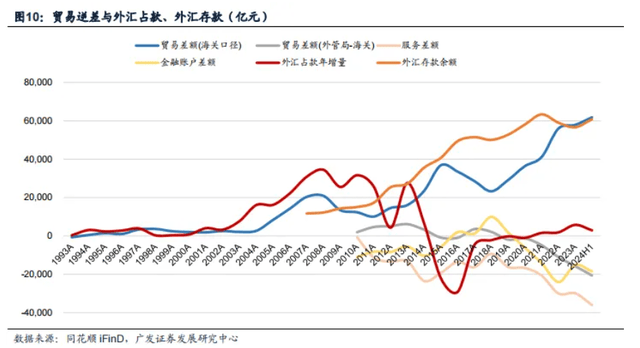

(1)中美长债利差由负转正并持续走扩,借入人民币投资美元固收类资产可获得无风险利差,(2)风险资产表现背离,卖出国内风险资产并投资美国风险资产亦可获得有风险回报;(3)由于过去几年人民币处于贬值趋势中,投资者还能获得汇差。l由于中国资本账户并未开放,我们缺乏直接观察资金流出的渠道,但我们观察到2018年以来我国实物贸易顺差占GDP比例持续上升,但这一顺差却既未形成外汇占款的有效增长,也未增加国内外币存款规模。

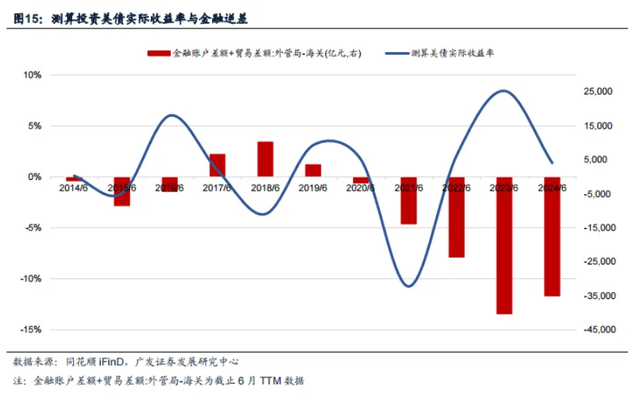

因此我们将估计人民币套利交易规模这一问题转换为“近年我国货物贸易顺差规模快速上升,但外汇占款增长却少了一个量级,钱去哪了?”从这一视角,根据同花顺数据,我们测算估计2021-2024/6资金共流出15.2万亿元,其中未结汇的实物贸易、服务贸易的反常增长、金融账户三个渠道分别流出4.2万亿元、4万亿元、6.9万亿元,资金流出规模占期间社融累计增量的比例达13%,总量宽松的效果被资金流出抵消。

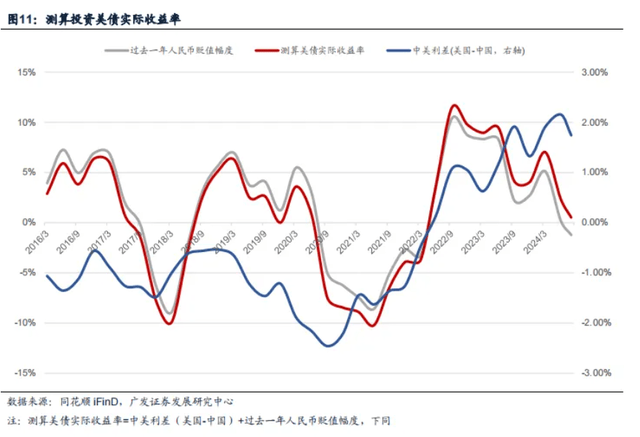

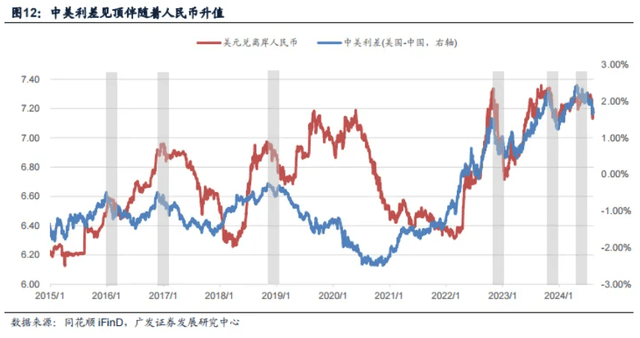

资金流向和规模由套利交易的回报率决定,而套利交易的回报率是利差和汇差的加总,其中利差的边际变化或者利差是否出现拐点是核心。虽然实际投资中汇率波动幅度远大于中美利差波动幅度并基本决定人民币套利交易的实际回报,但利差的拐点通常决定汇率的波动方向。22年以来汇率波动和利差趋势拐点方向有较强同步性。

随着中美利差见顶,预计套利交易将转向。近期美联储九月降息预期较高,且十年期美债已在去年年底见到高点,未来美债利率大概率下降。国内央行对长债利率的重视,叠加后续财政政策力度上升,国债利率预计降幅趋缓。中美利差走势已进入中期拐点,利差见顶回落将伴随着人民币升值,套利交易回报率将快速下降,套利交易预计将终结,大概率资金流向也会转折。根据同花顺数据,23全年实物贸易、金融账户资金流出3.1万亿元,同比减少0.4万亿元。今年上半年(TTM)实物贸易、金融账户资金流出3.5万亿元,同比减少0.5万亿元。

人民币套利交易为何兴起

近期美日长期国债利率走势开始反向,两国汇率和权益市场均出现了较大波动,市场开始关注日元套利交易的退潮,同时对人民币套利交易的关注度也大幅提升。因此我们对人民币套利交易规模做了估计,并对其驱动因素进行了分析。货币套利交易通常指由于境内外资产风险回报率差异导致的跨境资金流动。近年来,中美经济周期和货币政策“双背离”下,人民币套利交易可以从以下三个方面获得收益:

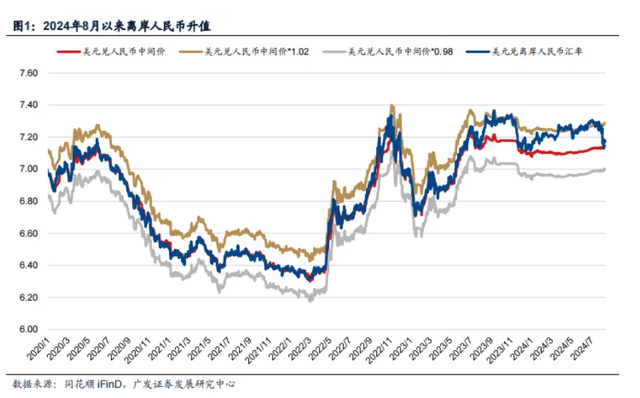

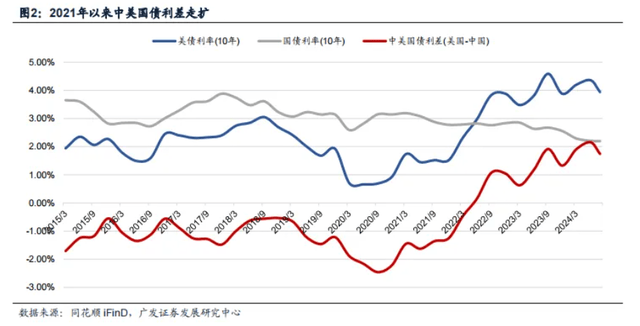

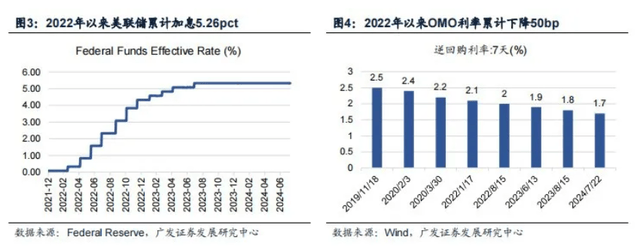

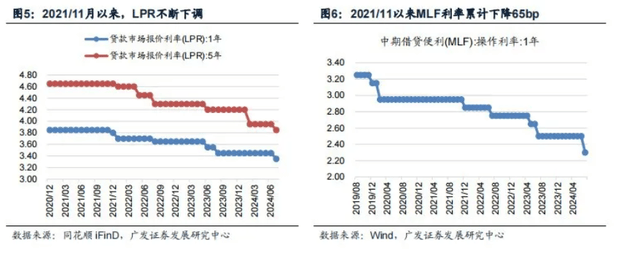

(1)中美长债利差由负转正并持续走扩,借入人民币投资美元固收类资产可获得无风险利差。疫情后,我国经济缓步复苏、通胀温和,政策利率不断下调,带动10年期中国国债利率下降。根据同花顺及Wind数据,2021年11月以来,资金利率和贷款利率同时下调,OMO利率累计下降50bp、1年期和5年期LPR利率分别累计下调50bp、80bp。截止2024年8月9日,10年期国债收益率为2.2%,较2022年初下降58bp。境外,量化宽松下经济过热、通胀高企,美联储加息带动10年期美国国债利率大幅上升。截止2024/8/9美联储基准利率5.33%,较2022年末累计加息5.26pct,10年期美债收益率为3.94%,较2022年初上升242bp。中美经济周期和货币政策“双背离”下,中美国债利差走扩,2024/8/9中美10年期国债利差(美国-中国)为1.74%,较2022年初的-1.26%提升了3pct。

展开全文

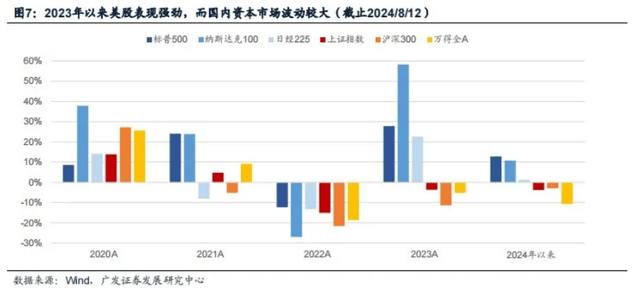

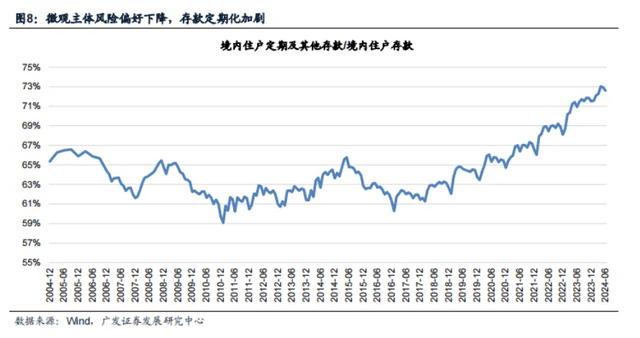

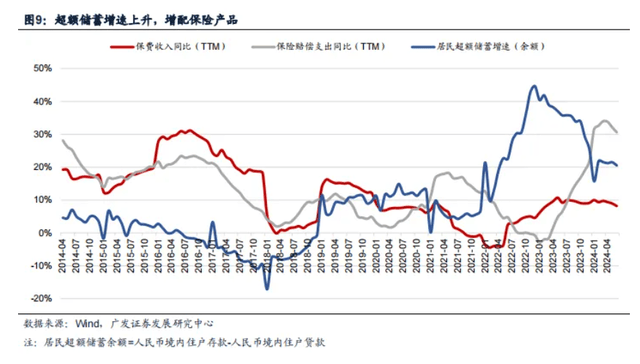

(2)风险资产表现背离,卖出国内风险资产并投资美国风险资产亦可获得有风险回报。疫情后,我国经济复苏弱于预期,资本市场收益率波动较大,微观主体风险偏好降低,增配定期存款、保险等产品。根据Wind数据,2022年以来,上证指数、沪深300、万得全A分别下跌21.36%、32.56%、31.17%。微观主体转向偏好低风险资产,境内住户定期存款占比、超额储蓄同比增速、保费收入同比增速明显上升,根据Wind数据,截止2024年6月末境内住户定期存款占比、超额储蓄同比增速、保费收入同比增速分别为72.6%、20.53%、8.17%,较2022年初分别上升了6.05pct、13.79pct、8.96%。美国得益于经济增长、科技行业的快速发展,2023年以来标普500、纳斯达克100分别上涨39.2%、29.2%,考虑汇率变动后,收益率分别为44.25%、75.37%。

(3)由于过去几年人民币处于贬值趋势中,投资者还能获得汇差。根据同花顺数据,2024/8/12美元兑离岸人民币汇率为7.18,人民币较2023年初贬值3.71%。

由于风险资产回报率的影响因素较复杂,本篇报告以无风险资产回报率作为核心因子,将中美10年期国债利差作为中美套利环境重要指标,讨论人民币套利交易的驱动因素及未来展望。

套利交易规模、驱动因素及影响

由于中国资本账户并未开放,我们缺乏直接观察资金流出的渠道,但我们观察到2018年以来我国实物贸易顺差占GDP比例持续上升,但这一顺差却既未形成外汇占款的有效增长,也未增加国内外币存款规模。因此我们将估计人民币套利交易规模这一问题转换为“近年我国货物贸易顺差规模快速上升,但外汇占款增长却少了一个量级,钱去哪了?”从这一视角,根据同花顺数据,我们测算估计2021-2024/6资金共流出15.2万亿元,其中未结汇的实物贸易、服务贸易的反常增长、金融账户三个渠道分别流出4.2万亿元、4万亿元、6.9万亿元,资金流出规模占期间社融累计增量的比例达13%,总量宽松的效果被资金流出抵消。

(1)未结汇的实物贸易:测算2021-2024/6资金共流出4.20万亿元。货物贸易进出口差额有海关和外管局两个口径,可分别对应货物和资金流动。海关统计口径反映货物跨境移动,货物进出口必须要报海关,根据《中华人民共和国货物进出口管理条例》第四十一条,出口经营者凭国务院外经贸主管部门发放的出口配额许可证,向海关办理报关验放手续。

外管局统计口径反映了资金流动,我国自1996年初起正式实施国际收支统计申报制度,涉外收付款须申报外管局,根据《通过银行进行国际收支统计申报业务实施细则》汇发【2022】22号境内居民和境内非居民通过境内银行发生涉外收付款时,应通过经办银行进行国际收支统计申报。因此,我们通过外管局口径-海关口径的货物贸易差额估算货物出口后未申报涉外收入的金额,来反映资金流出的规模,据同花顺数据,测算2021-2024/6货物贸易资金流出4.2万亿元。

(2)服务贸易的反常增长:测算2021-2024/6资金共流出4.01万亿元。服务贸易资金流出主要来自旅行,根据同花顺数据,2024年1-6月旅行差额占服务贸易总差额的84.85%。2021-2022年受到疫情的影响,出境游受到冲击,而服务贸易逆差反常增长。假设2017-2020年平均服务差额为合理水平,根据同花顺数据,测算2021-2024/6服务账户资金流出4.01万亿元。

(3)金融账户下的套利交易:测算2021-2024/6资金共流出6.94万亿元。疫情以来,外商投资减少,而中美利差走扩下,人民币套利交易兴起,我国对外投资增加。随着利差见顶回落,大概率资金流向也会发生转折。假设2017-2020年平均金融账户差额为合理水平,根据同花顺数据,测算2021-2024/6金融账户资金流出6.94万亿元。

资金流向和规模由套利交易的回报率决定,而套利交易的回报率是利差和汇差的加总,其中利差的边际变化或者利差是否出现拐点是核心。虽然实际投资中汇率波动幅度远大于中美利差的波动幅度并基本决定人民币套利交易的实际回报(见图11),但利差的拐点通常决定汇率的波动方向(见图12)。2018-2020年受到地缘政治和疫情的影响,汇率和利差相关性减弱,但22年以来汇率波动和利差趋势拐点方向具有较强同步性。

中美利差见顶,套利交易终结

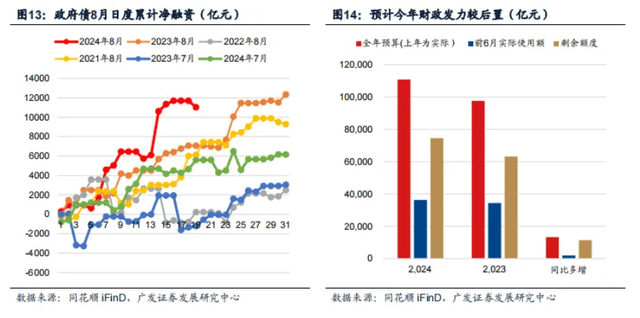

随着中美利差见顶,预计套利交易将转向。近期美联储九月降息预期较高,且十年期美债已在去年年底见到高点,未来美债利率大概率下降。反观国内,央行对长债利率的重视,叠加后续财政政策对经济支持力度上升,国债利率预计逐步降幅趋缓。今年4月份以来,央行对长债利率保持高度重视,并多次公开发文提示利率风险,一定程度上维稳了长债利率走势。

中长期来看,长债利率取决于财政和名义增长,今年财政发力较后置,且8月政府债净融资创历史同期新高,如果后续财政政策对经济支持力度上升,那么长端利率下行幅度将有限。中美利差走势已进入中期拐点,利差见顶回落将伴随着人民币升值,套利交易回报率将快速下降,套利交易预计将终结,大概率资金流向也会转折。同花顺数据显示,2023年全年实物贸易、金融账户资金共流出3.1万亿元,流出量同比减少4,273亿元。2024年上半年实物贸易、金融账户资金共流出(TTM)3.5万亿元,流出量同比减少5,301亿元。

本文略有删减,本文作者:广发证券银行首席分析师倪军(SAC 执证号:S0260518020004)、王先爽(SAC 执证号:S0260520040002)、李文洁,来源:倪军金融与流动性研究,原文标题:人民币套利交易能否终结

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

评论